貿易の自由化が進み三国間で貿易を行う中小企業も増えてきています。

アメリカが離脱したTPP改めCPTPP(包括的および先進的環太平洋連携協定)により、今後はより貿易が盛んになることは確実でしょう。

そんな時に注意したいことの一つが、消費税の取り扱い。

今回は、三国間で取引(三国間貿易)を行なった場合の消費税の取り扱いをまとめてみます。

※事務所にて

そもそも三国間貿易って?

「三国間貿易」とは、言葉で示されている通り3つの国の間で貿易を行うことです。

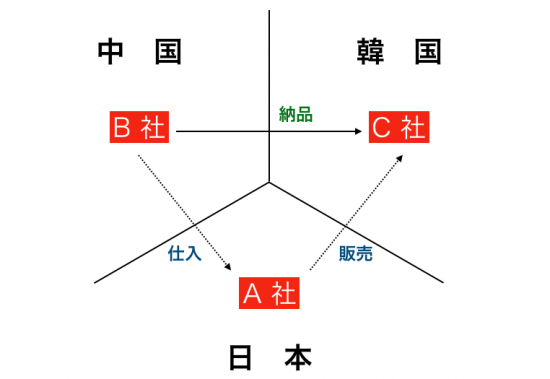

たとえば、日本国内の商社であるA社が、中国のメーカーB社から仕入れる機械を、韓国のC社に販売する契約を締結したとします。

この際、商品である機械自体は中国B社から韓国C社に直接送られ、商品代金は買主である韓国C社から売主である日本A社に支払い、また、日本A社も中国B社に支払うことになります。

こうしたお金の流れとモノの流れが異なる動きをする取引を「三国間貿易」といいます。

上記を簡単な図にすると次のような感じになります。

三国間貿易の消費税

結論から言うと、仕入、販売ともに消費税の対象にはなりません。

[box class=”green_box” title=”つまり”]仕入→国外に所在する資産の譲受けは国内において行う課税仕入れに該当しないため、仕入税額控除の対象とはなりません。

販売→国外に所在する資産の譲渡は国外取引に該当するため、消費税の課税の対象とはなりません。

[/box] 消費税は、国内において行う資産の譲渡等を課税の対象とし、資産の譲渡が国内で行われたかどうかは、その資産の譲渡が行われる時においてその資産が所在していた場所が国内にあるかどうかにより判定することになります。上記のケースで言うと、中国のメーカーから機械を仕入れ、これを国内に輸入することなく韓国の会社に販売することになりますので、国内に所在する資産の譲渡ではなく、国外取引となります。

したがって、日本国内にある法人が売上を計上しても消費税の課税の対象とはなりません。

また、事業者が事業として他の者から資産を譲り受けることは課税仕入れに該当しますが、仕入税額控除の対象となるのは国内において行う課税仕入れに限られます。。

そのため、国外に所在する資産の譲受けは、仕入税額控除の対象になりません。

まとめ

貿易は、取引量にもよりますが、取引額が高額になるケースがほとんどです。

消費税の課税対象とするかしないかで、納税額も大きく変わってきます。

三国間貿易に限らず、貿易に関する消費税は間違いやすい論点の一つなので、消費税の本質を理解した上で一つ一つ処理していくことが必要となってきます。

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【編集後記】

ミャンマーで起きているロヒンギャ族迫害(虐殺)問題は一向に解決の兆しが見えてきません。

ノーベル平和賞を受賞したアウンサンスーチー氏も沈黙したまま。今後も期待できそうにありません。

悲しいかな、権力側に立ってしまうと….

日本人にはこうした民族や宗教対立から生じる虐殺に関して、なかなか理解することが出来ません。

結局は何を正として何を悪とするか。

世界には己が「正」であり、それを害するものは「悪」、と考えている国や政府、宗教や人がまだまだ存在しています。

もともと無かった国境やルール(法)、宗教を人間が勝手に作って、それに反するものは排除する、と言った何とも身勝手な行為。

他国が干渉できることでは無いため、ミャンマー政府が1秒でも早く解決に取り組むことを、切に願っています。